扶養範囲は150万まで広がった!と聞くかもしれませんが、これは世帯主(夫)の税金に関する話で、自分が支払う税金は年収100万を超えると段階的に増えていきます。

ここでは、「税金とか難しい話はよくわからない!」「結局いくら働けるの?」という方のために、年収ごとに引かれるお金をわかりやすくまとめてみました!

そもそも扶養内で働くってどういうこと?

扶養内で働くとは、「世帯主(主に夫)が扶養控除が受けられる範囲で働く」という意味です。

この扶養控除が受けられる範囲で働くことで、夫の税金が抑えられたり、自分の所得税や社会保険料(健康保険・雇用保険・厚生年金など)を免除してもらうことができます。

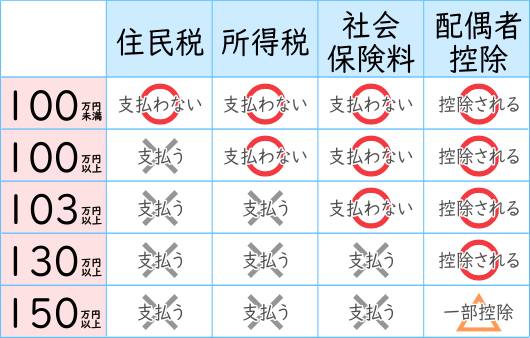

【年収別で見る】支払う税金&保険料

では、具体的に年収ごとに「支払うお金」「支払わないお金」を見ていきましょう。

このように、年収100万円を超えれば段階的にさまざまな税金が課せられます!

年収100万の壁

- 年収100万円を超えると住民税が発生!

年収100万円(1月1日~12月31日までの収入)を超えた場合には、翌年の6月頃に「住民税」が徴収されます!

お住いの地域や所得により異なりますが、年収103万の場合、1年で7500円くらいです。

月額8.3万円以下で働けば、住民税はかからないということですね!

年収103万の壁

- 年収103万円以下は、所得税・社会保険料を納める必要なし

- 年収103万を超えると、所得税が引かれる

- 年収103万まで、夫は配偶者控除が受けられる

年収103万以下であれば、税金&保険料は引かれないので、働いただけ手取りとして受け取ることができます。

一方、103万円を超えると、所得税が引かれます。

具体的にいくら引かれるのかと言うと…

<年収110万の場合>

年収110万-基礎控除38万-所得控除65万=課税対象7万

課税対象7万×税率5%=3500円(1年間の所得税の合計)

<年収128万の場合>

年収128万円-基礎控除38万-所得控除38万円=課税対象25万円

課税対象25万円×税率5%=1万2500円

12ヶ月で割ると、月300円~1000円程度の負担なので、所得税の負担はそこまで大きくはないですね!

2017年までは、年収103万を超えると配偶者控除が減額になったため、夫の節税のために年収103万円以下に抑える人が多かったのですが、2018年にこの枠が150万円まで広がったので、103万円を意識する人は少なくなりました。

配偶者控除とは?

「養っている家族がいるとお金もかかるので、税金を減らますよ」という制度で、給与所得から38万円が差し引いた額で税金が計算されるので、夫の所得税と住民税が減額されます。

具体的には、夫の年収が500~600万円の場合、7万円ほど節税できる計算になります。

年収130万の壁

- 年収130万以上になると、夫の扶養から外れ、社会保険料が発生

- 夫は配偶者特別控除が受けられる

年収130万円以上になると、夫の扶養から外れるので、自分で社会保険料(健康保険や年金)を支払わなければいけません!

夫の扶養から外れると、少なくても、月に健康保険が約5000円、健康保険料が約10,000円引かれるので、年間20万円近く引かれることになることになります。

また、この場合、夫の勤務先から出る扶養手当や家族手当が貰えなくなることがほとんど。

そのため、年収130万円を超えると、引かれるお金はドン!と上がります。

夫の税金に関しては、年収150万円まで配偶者特別控除が適用されるので、増えることはありません。

配偶者特別控除とは?

配偶者控除と基本的な考えは同じですが、配偶者控除が103万なのに対し、配偶者特別控除は103万円超201万円以下の場合に適応となります。

年収150万円以下は配偶者控除と同じ満額38万、155万円以下で36万円160万以下で31万円といったように段階的に控除額が減っていきます。

<例外>年収106万の壁

- 一定規模の会社だと、年収106万円で夫の扶養から外れ、社会保険料が発生する場合がある

- 夫は配偶者特別控除が受けられる

年収130万円を超えなくても、次の条件をすべて満たしている場合には、夫の扶養から外れ、自分で社会保険料を支払わなければいけません…!

・従業員が501人以上の企業で働いている

2022年10月~「従業員51人以上の企業」に適応範囲が拡大しました。

・月収88,000円(年収106万)以上

・雇用期間が1年以上見込まれる

・所定労働時間が週20時間以上

・学生ではない

例えば、

主婦が、従業員51人以上の会社で、時給1200円で1日4時間、週5日でパートすると、週の労働時間が20時間かつ月収が96000円になるので、扶養から外れてしまうことになります。

実際には、103万の壁より、この106万の壁で労働時間が制限されてしまう人が、とても多いのが現状です。

年収150万の壁

- 150万まで扶養者控除の満額38万円が控除される

- 150万を超えても201万円以下までは配偶者特別控除を受けられる

2017年まで、扶養者控除の満額が受けられるのは年収103万円までだったのですが、2018年にその枠が広がり、年収150万円まで満額38万円が控除されるようになりました。

150万円を超えて201万円までは、配偶者特別控除が適応されるのですが、控除額は36万円~1万円と段階的に減っていくので、夫の税金負担が少しずつ増えていきます。

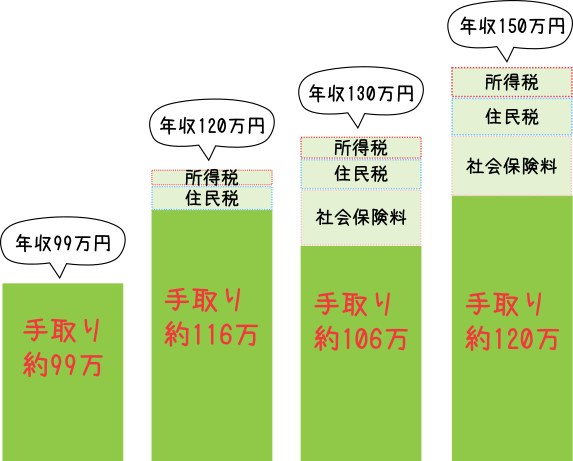

【年収別でみる】手取り額シミュレーション

年収ごとに引かれる税金・保険料を完全シミュレーションしてみました。

年収99万円の場合

年収100万円以下なので、住民税はかかりません。

年収103万円以下なので、所得税もかかりません。

給与99万円をそのまま手取りすることができます。

年収120万円の場合

住民税:約25,000円

所得税:約8,500円

合計33,500円が給与から引かれるので、手取りは116万6,500円になります。

年収130万円の場合

住民税:約35,000円

所得税:約13,500円

社会保険:約18万6,000円

合計23万4,500円が給与から引かれるので、手取りは106万5,500円になります。

なんと、年収120万円の時より手取りが10万円以上も少なくなってしまってしまうんですね。

これがいわゆる「働き損」!

厚生年金を支払うので、その分老後の年金が増えたり、ケガや病気、退職時の保障が手厚くなるといったメリットもありますが、「手取りを減らしたくない」という方は、扶養範囲で働けるように調整しましょう。

年収150万円の場合

住民税:約55,000円

所得税:約23,500円

社会保険:21万3千円

合計29万1,500円が給与から引かれると手取りは120万8,500円になります。

年収150万円働いても、年収120万円の時と4万円しか手取りが増えないんですね。

まとめ

私の周りだけ見ても、年収103万以内で働く人、130万円未満で調整している人、夜勤もして200万円近くバリバリ働いている人…いろいろです!

扶養から外れることが決して悪いことばかりではないですし、皆さんも自分に合った働き方を検討してみてください♪